动态与观点

- 引 言 -

上接《资本市场观察——碳金融政策的发展及碳金融交易产品简述》一文,本文将主要分析碳排放权交易定义和中国国家碳排放交易体系,并探讨ETS的建立对企业存在的影响。

- 探 讨 -

一、碳排放权交易定义

碳交易,也被称为碳排放交易,是允许公司或其他实体排放一定量二氧化碳的信用额度的买卖。碳信用额和碳交易由政府授权,旨在逐步减少总体碳排放量并减轻其对气候变化的贡献。

作为旨在逐步减少总排放量的国际协议的一部分,碳贸易协议允许在国家之间出售排放二氧化碳的信用额度。

目前各个国家和地区已经启动碳交易计划——例如2021年7月,中国启动了国家排放交易计划。

总量控制和交易是碳交易的一种变体,允许公司之间出售排放额度。这些措施旨在减少全球变暖的影响,但其有效性仍然存在争议。

2020年11月的格拉斯哥COP26气候变化会议制定了全球碳市场规则,这是各国履行2015年《巴黎气候协定》的重大成果。

2021年7月,中国启动了一项期待已久的国家排放交易计划。该计划第一阶段将涉及电力行业的2225家公司,旨在帮助中国实现到2060年实现碳中和的目标。这一计划的实施将使得中国成为世界最大的碳市场。

在此之后,之前一直被认为是世界最大的碳排放权交易市场的欧盟排放交易体系成为世界第二大碳交易市场,但欧盟的交易市场仍然被认为是碳交易的基准市场。

二、碳排放权交易机制

碳贸易起源于《京都议定书》,这是一项联合国条约,从2005年开始设定减少全球碳排放和减缓气候变化的目标。

当时,制定的措施旨在到2012年将二氧化碳总排放量减少到1990年水平以下约5%。

《京都议定书》的基本原则是工业化国家需要减少其二氧化碳排放量。

碳排放权交易的概念是为了鼓励每个国家减少碳排放,以便获得剩余的销售许可证。较大、较富裕的国家通过购买信贷来有效补贴较贫穷、污染较高的国家的努力。

三、中国国家碳排放权交易体系

中国国家碳排放交易体系(ETS)自2021年7月启动以来,已成为全球最大的碳排放交易体系,累计交易额超过8亿元。

ETS是中国利用市场机制在2030年前达到峰值排放并在2060年前实现净零排放计划的重要组成部分,它为碳排放定价。

它通过将信用分配给那些污染低于其配额的公司来为减少排放的公司提供财务激励,同时要求那些超出其限制的人购买额外的信用。

该计划目前仅涵盖一个部门:电力。

该行业拥有2000多座发电厂,每年的二氧化碳排放量超过40亿吨,约占全国总量的30-40%。仅此一项就占全球二氧化碳排放量的10-15%左右。

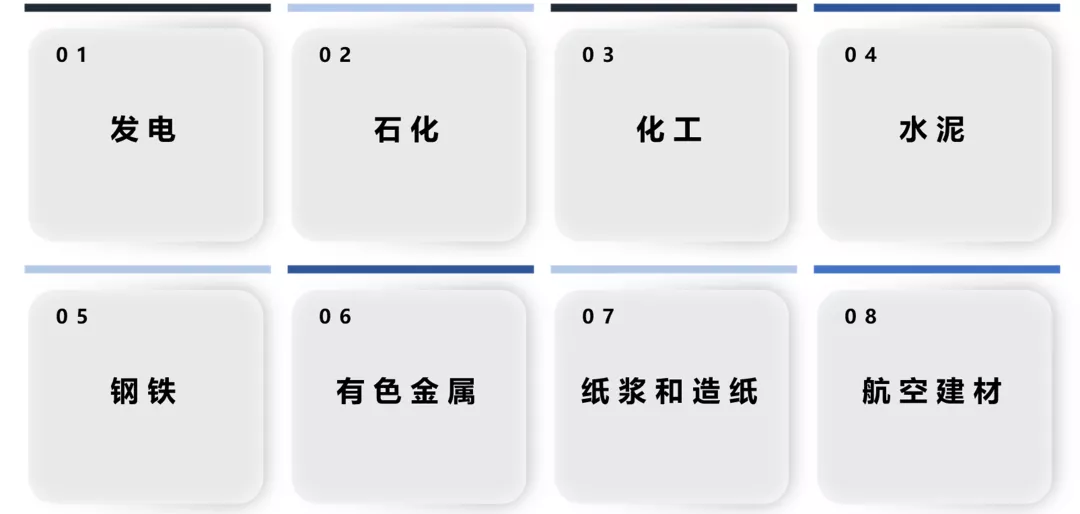

扩大后的计划将在未来几年共覆盖八个行业(发电、石化、化工、水泥、钢铁、有色金属、纸浆和造纸、航空建材),机构和个人投资者也将包括在内。然而,政府尚未公布官方的扩张路线图或时间表。

全国ETS市场尚处于起步阶段,整体交易量与中国经济规模相比有限,交易价格呈现波动。

然而,从碳核算和报告到碳减排目标和目标设定,重点企业已被推动开始碳管理之旅。生态环境部(MEE)也透露,计划于近期发布《碳排放交易管理暂行规定》。

四、中国国家碳排放交易体系政策沿革

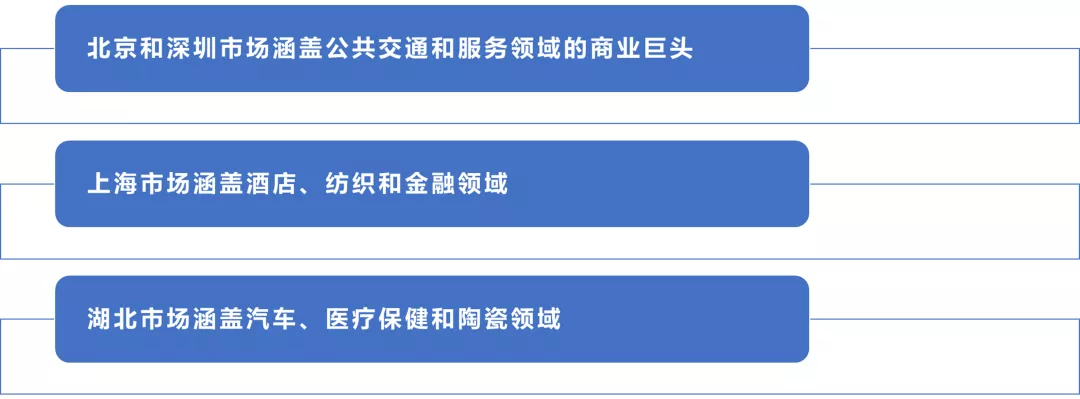

自 2011 年以来,中国已在北京、深圳、上海、广东、天津、湖北、重庆和福建等 8 个不同省市开展碳排放交易试点,看看中国是否可以利用市场机制调节碳排放,并为全国碳排放交易体系做准备。

这些试点碳排放交易体系有一些共同点,但在某些问题上的方法却大相径庭,例如行业覆盖范围、配额分配、地方政策和违规管理。

如北京和深圳市场涵盖公共交通和服务领域的商业巨头,上海市场涵盖酒店、纺织和金融领域,湖北市场涵盖汽车、医疗保健和陶瓷领域。

这些市场都高度适应区域产业特点和条件,这些试点市场也有相当大的回旋余地来设计自己的计划。区域试点为国家碳排放交易体系提供了丰富的参考和经验教训。

尽管ETS目前该市场的范围仅限于能源公司,但它的到来增加了中国企业将碳定价纳入其业务和风险战略的紧迫性。中国的碳交易市场由生态环境部监管,交易由上海环境能源交易所负责。

在ETS启动时,碳市场涵盖了超过2225家运营煤炭和天然气发电厂以生产电力和热力的公司,其中大部分是国有企业 (SOE)。这些公司合计占中国能源相关排放量的一半左右,占世界总量的10-14%。

未来,ETS计划扩大碳市场的范围,将其他污染行业包括在内,包括钢铁、水泥、化工和航空。

根据碳交易计划,政府允许每家公司每年排放一定数量的二氧化碳。如果公司在年度结束时低于其分配的限额,他们可以在市场上出售差额作为信用。相反,如果公司超过其限额,则需要购买额外的信用额度来补偿。

ETS启动后,市场的第一笔交易是一家公司以120万美元购买了16万吨排放物。

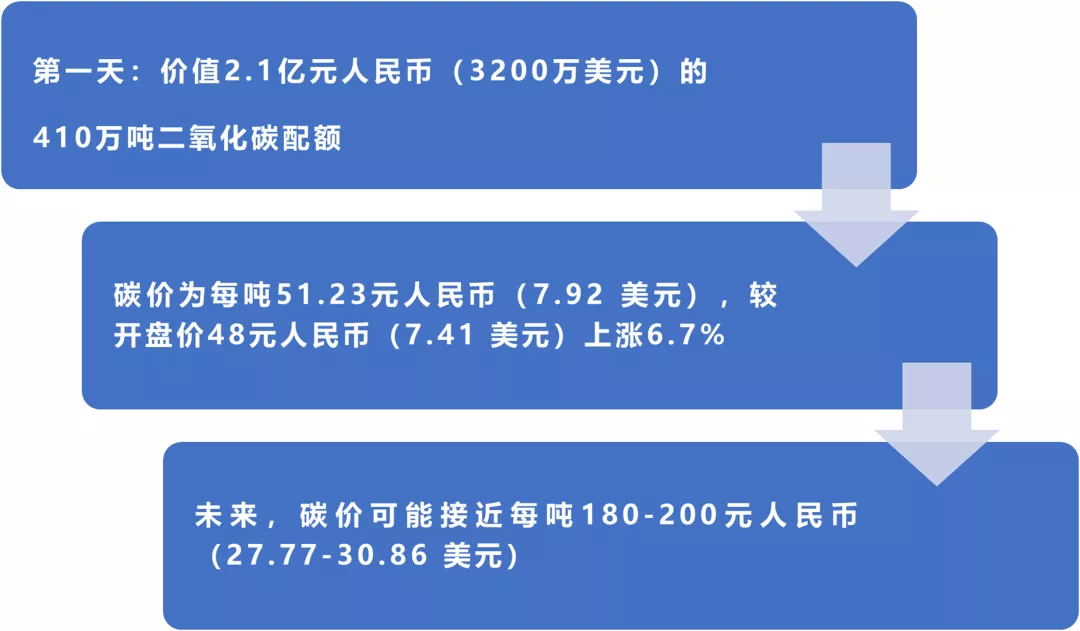

总体而言,在交易的第一天,价值2.1亿元人民币(3200 万美元)的410万吨二氧化碳配额易手。

这使得碳价为每吨 51.23 元人民币(7.92 美元),较开盘价48元人民币(7.41 美元)上涨6.7%。

最终,中国的碳市场可能会覆盖更广泛的公司,而全球碳贸易体系的出现也仍有可能。未来,碳价可能接近每吨180-200元人民币(27.77-30.86 美元)。

五、ETS对企业的潜在影响

全国碳排放交易体系将需要数年时间才能达到全行业覆盖。

目前电力行业的覆盖范围对电力成本的影响有限,因为市场主要由政府拥有或运营的公司主导。

对公司产生真正财务影响并推动显著减排需要数年时间。但上海环境与能源交易所 (SEEE) 和气候债券倡议组织的专家将其视为推动中国整体气候行动努力的信号。该过程还将为制定和改进许多其他碳政策奠定基础。

未来几年,ETS的立法基础将进一步加强,既要确立具有法律约束力的承诺作为该计划的基石,又要将目前更多是政府行政干预控制CO2排放的ETS 转变为以市场为基础的方法。

ETS对企业产生的实际的业务影响还需要将ETS监管规则与政府及监管部门的双重碳计划和路线图以及其他与碳相关的政策发展综合考虑。

在这方面,很难预测ETS对最终产品的价格影响,因为最终产品将包括多层材料、组件、行业和生产投入。

并且,最终产品价格将受到有关准备和实施路线图的不同区域政策的影响;例如,来自不同地区的玻璃、铝、木材等照明产品的价格会随着地区监管政策的不同而有所变化。

因此,很难简单地预测最终产品的价格波动。

尽管如此,中国最终的碳排放目标不会改变,并将随着时间的推移对企业产生巨大影响。

因此,企业应首先通过了解相关风险和机遇来提前做好准备。考虑到为碳定价的趋势,公司越来越多地将气候风险纳入其业务规划中。除了运营和劳动力成本等因素外,二氧化碳排放正成为业务规划的主流考虑因素。在某些行业和司法管辖区,投资者和其他利益相关者预计会这样做。

公司可以为碳交易要求做准备的一种方法是对碳进行内部定价,这可以是鼓励公司内部减排以资助绿色计划的内部税,也可以是允许公司跟踪其排放的影子价格。

- 结 语 -

随着中国加大减排力度,在中国运营的公司在减少其价值链中的碳足迹方面将面临严格的监管。作者将持续对碳中和交易及碳排放监管政策作出解读,敬请关注。

1.《What Is Carbon Trading?》——FERN

2.《Carbon Trade》——Investopedia

3.《China’s Carbon Emission Trading Scheme and its Implications for Businesses》—BSR

4.《China Launches Carbon Trading Market as Urgency to Cut Emissions Grows》——China Briefing

免责声明:本文仅为分享、交流、学习之目的,不代表恒都律师事务所的法律意见或对法律的解读,任何组织或个人均不应以本文全部或部分内容作为决策依据,因此造成的后果将由行为人自行负责。