动态与观点

- 引 言 -

碳金融市场指金融化的碳市场。

由于欧美金融市场高度发达,金融化的碳市场对于他们几乎是不言自明的前提,所以在他们的语境中很少出现“碳金融”等提法。

而在2011年的《碳金融十年》报告中,世界银行对“碳金融”的描述也几乎与碳交易一致,即出售基于项目的温室气体减排量或者交易碳排放许可所获得的一系列现金流的统称。

- 探 讨 -

一、基础理论

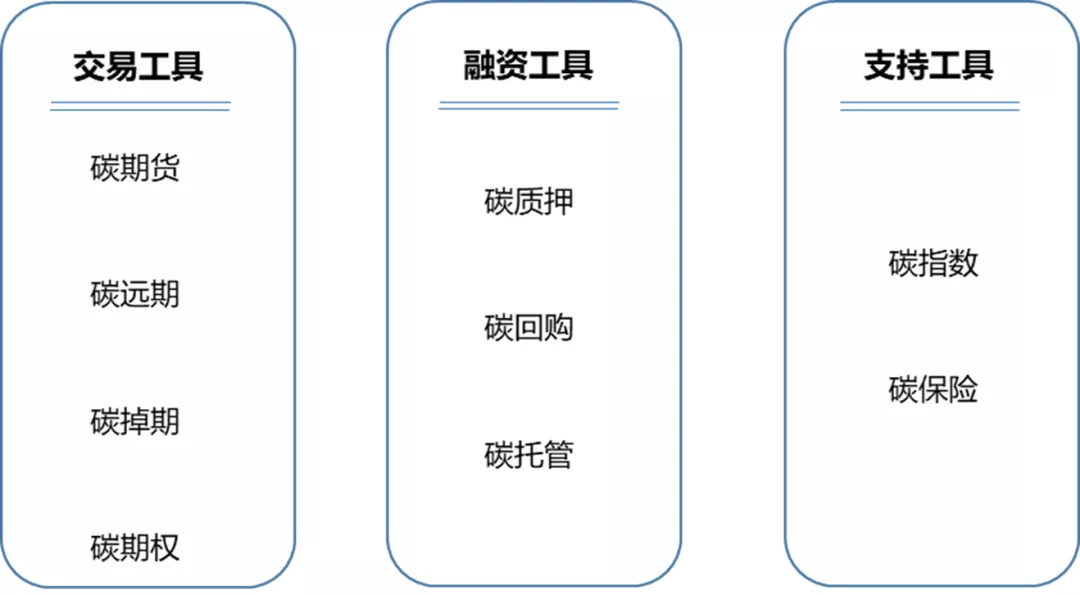

碳金融市场交易产品包括依托碳配额及项目减排量两种基础碳资产开发的各类碳金融工具,主要包括交易工具(碳期货、碳远期、碳掉期、碳期权等)、融资工具(碳质押、碳回购、碳托管等)和支持工具(碳指数和碳保险等)三类,可以帮助市场参与者更有效地管理碳资产,为其提供多样化的交易方式、提高市场流动性、对冲未来价格波动风险、实现套期保值。

图表1 碳金融的主要交易工具

碳市场的层次结构既包括宏观层面的碳交易规制体系(ETS),也包括微观层面的二级交易市场、融资服务市场和支持服务市场,其中二级交易市场是其核心,分为场内交易和场外交易,而宏观框架和微观结构的过渡衔接部分则是一级市场。

碳金融市场发展的成熟度,可以从市场效率的角度来衡量,一是资源配置效率,二是市场运行效率,资源配置效率包括碳价的有效性和碳价的稳定性,市场运行效率包括市场的流动性和碳价的权威性。

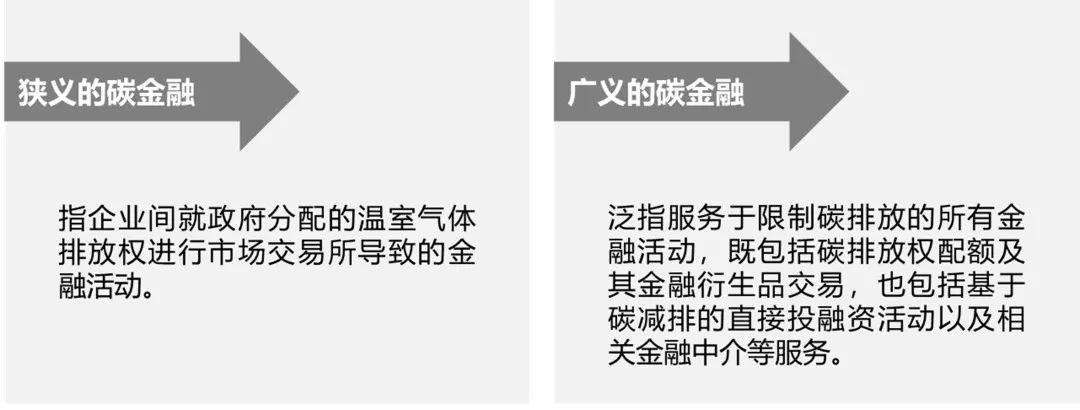

概 念

国内学者对碳金融概念的界定则分为两个层次:

图表2 碳金融的概念和界定

基础资产

碳交易的基础资产主要包括两类:

一是ETS体系下的碳排放权配额,比如EU ETS下的欧盟碳排放配额(EUA)和欧盟航空碳排放配额(EUAA)、我国七省市碳交易试点框架下的北京市碳排放权配额(BEA)等。

二是根据相应方法学开发的减排项目减排量,比如联合国清洁发展机制下的核证减排量(CER)、中国国家发改委认可的核证自愿减排量(CCER)等。

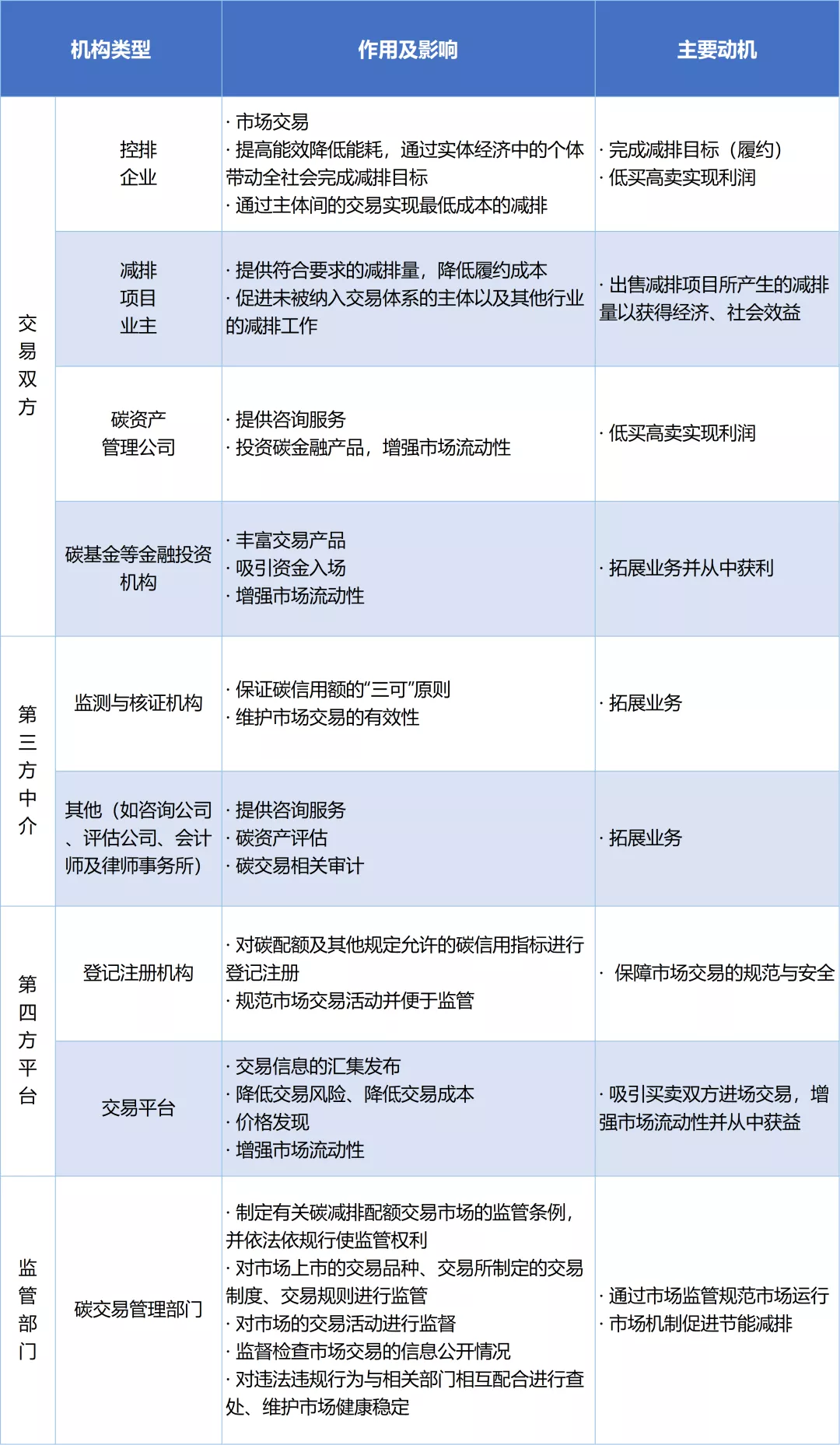

二、交易主体

交易双方

指直接参与碳金融市场交易活动的买卖双方,主要包括控排企业、减排项目业主、碳资产管理公司、碳基金及金融投资机构等市场主体。

在现货交易阶段,市场主体往往以控排企业为主、碳资产管理公司和金融投资机构为辅;在衍生品交易阶段,金融投资机构尤其是做市商和经纪商将成为市场流动性的主要提供方。

第三方中介

指为市场主体提供各类辅助服务的专业机构,包括监测与核查核证机构、咨询公司、评估公司、会计师、律师事务所,以及为交易双方提供融资服务的机构。

第四方平台

指为市场各方开展交易相关活动提供公共基础设施的服务机构,主要包括注册登记簿和交易所。

其中,交易所除了提供交易场所、交易规则、交易系统、交易撮合、清算交付和信息服务等功能外,还承担着部分市场一线交易活动的日常监管职能。

监管部门

指对碳金融市场的合规稳定运行进行管理和监督的各类主管部门,主要包括行业主管部门、金融监管部门及财税部门。

图表3 碳金融市场的主要利益相关方

三、欧盟碳金融市场简述

欧盟碳金融市场

国际碳金融市场最典型的代表是欧盟碳交易体系(EU ETS)及其框架下的伦敦碳金融市场。这是目前全球最重要、最成熟、规模最大、覆盖最广的碳市场。

EU-ETS市场阶段划分

EU-ETS于2005年1月1日正式开始运作,可分为第一阶段试验时期(2005年-2007年底)、第二阶段改革时期(2008年-2012年底)以及第三阶段(2013年-2020年)。

过去10年多,EU-ETS覆盖国家、管控行业和管控温室气体种类逐步增加。

碳现货交易产品

现货(spot)是碳市场的基础交易产品,包括ETS机制下的减排指标和项目减排量两种。

其中,EU ETS的减排指标为欧盟碳配额(EUA)及欧盟航空碳配额(EUAA),项目减排量则包括发达国家和发展中国家之间CDM机制下的核证减排量(CER),以及发达国家和发达国家之间JI机制下的减排量(ERU)。

EUA、EUAA、CER和ERU就是目前欧盟碳市场交易的主要碳现货产品,其中CER和ERU两种项目减排量可以被控排主体用于抵消其一定比例的EUA。

碳衍生交易产品

欧洲拥有发达的传统金融市场,因此EU ETS建立伊始就直接引入了碳金融衍生品, 主要有碳远期、碳期货、碳期权和碳互换,其中碳期货的交易规模最大。

图表4 欧盟碳交易平台发展概况

- 结 语 -

本文主要探讨了碳金融及衍生品的结构以及世界主要碳金融市场的交易机制,关于碳金融领域的其他问题,作者将会持续分析和解读,敬请关注。

1. 《中国碳金融市场研究》——绿金委碳金融工作组

2. 《绿色金融改革与促进绿色转型研究》——中国环境与发展国际合作委员会 课题报告

免责声明:本文仅为分享、交流、学习之目的,不代表恒都律师事务所的法律意见或对法律的解读,任何组织或个人均不应以本文全部或部分内容作为决策依据,因此造成的后果将由行为人自行负责。