动态与观点

- 引 言 -

2021年12月7日,香港联交所(简称港交所,英文简称HKEx)已就其在香港建立SPACs上市框架的建议发布了咨询结论。

考虑到市场反馈,港交所对原提案进行了修订,新的香港SPAC规则于2022年1月1日生效。

在本文中,我们将主要介绍针对考虑在香港启动SPAC或追求通过De-SPAC在香港上市的公司结构的监管规则。

- 探 讨 -

一、特殊目的公司(SPACs)概念及监管政策背景

01.SPAC的概念

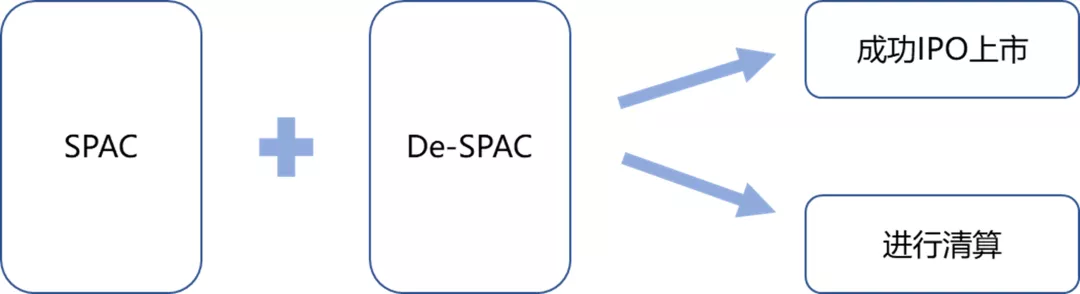

特殊目的收购公司(简称SPAC)是由发起人组成的空壳公司,目的是为了完成与运营公司的业务合并(简称De-SPAC)而在首次公开募股中筹集资金。

在实践中,完成与De-SPAC目标的业务合并的IPO后通常需要18个月到两年的时间。

SPAC是没有经营业务的发行人,其成立的唯一目的是在预定的时间段内以实现目标(后继公司)的上市。如果De-SPAC交易无法在其生命周期内完成,SPAC将被清算。

02.SPAC的发展沿革

目前,SPAC结构已经被全球资本市场广泛接受,并在拟上市公司中掀起一股浪潮。

一大批美国SPAC已于2020至2021年上市。

2021年下半年,全球主要上市市场都引入了旨在容纳SPAC上市的监管规则变化——英国于2021年8月更新了其SPAC上市规则,新加坡于2021年9月推出了SPAC上市制度。

香港监管机构在制定香港新的SPAC规则时,在保护上市框架的竞争性的同时,将其对投资者保护的承诺放在首位。

根据Refinitiv的数据,SPAC在全球范围内2020年筹集了近810亿美元,2021年截至10月筹集了1390亿美元,大多数SPAC都在美国上市,但英国、马来西亚和新加坡已经改变了上市规则以争夺此类上市。

二、《有关特殊目的收购公司的咨询总结》要点

过去香港并没有SPAC的上市机制。

为吸引更多发行人及私募、公募基金投资者,香港联合交易所有限公司(简称联交所)于2021年9月17日发布了建议建立有关SPAC的上市制度的咨询文件,并于2021年12月17日刊发了咨询总结。

相关制度主要包括在《香港联合交易所有限公司证券上市规则》(主板)(简称《上市规则》)新增第18B章以及发布有关SPAC的指引信(简称SPAC指引信)。

针对《公司收购、合并及股份回购守则》(简称《收购守则》)对SPAC及有关并购交易的适用,香港证券及期货委员会(简称证监会)亦于2021年12月17日刊发了《应用指引23》,就SPAC并购交易如何申请规则26.1下的豁免提供指引。

01.新规则对SPAC公司上市更加友好

港交所此次发表的咨询总结对原提案中的一些限制进行了放宽,以及调整限制投资者赎回SPAC股票情况的规则,这使得SPACs得以通过直接上市筹集资金,然后吸收现有的私营公司。

与正常的IPO流程相比,SPAC路线可以为私营公司提供一条更快、更简单进入公开市场的路线,从实际结果来看估值通常更高。

并且,香港股市运营商将允许特殊目的收购公司(SPAC)从1月开始上市,加入从纽约到新加坡的全球交易所,为初创企业开辟另一条筹款渠道。

02.谁可以投资SPAC IPO

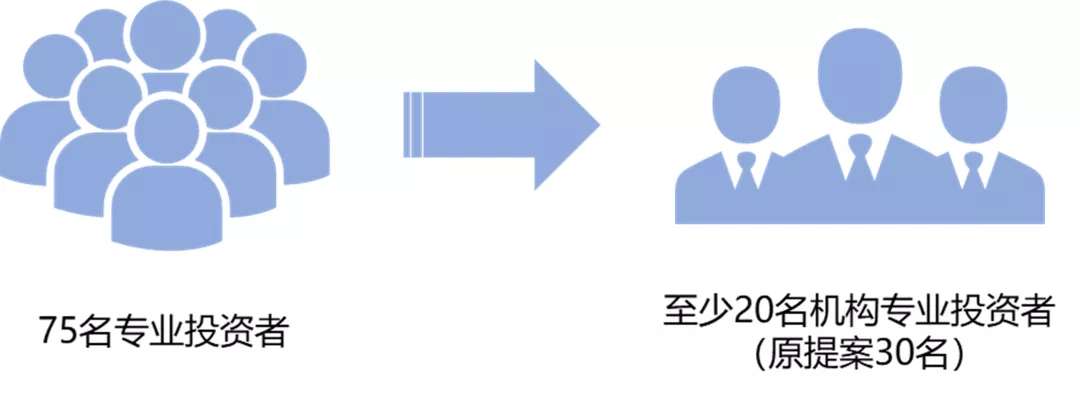

香港SPAC IPO将只对专业投资者开放,且在De-SPAC交易完成之前,只有专业投资者可以交易SPAC的证券。

与美国和新加坡等其他司法管辖区相比,所有投资者(包括散户投资者)都可以参与SPAC IPO和交易SPAC证券,这是一个较为严格的限制。

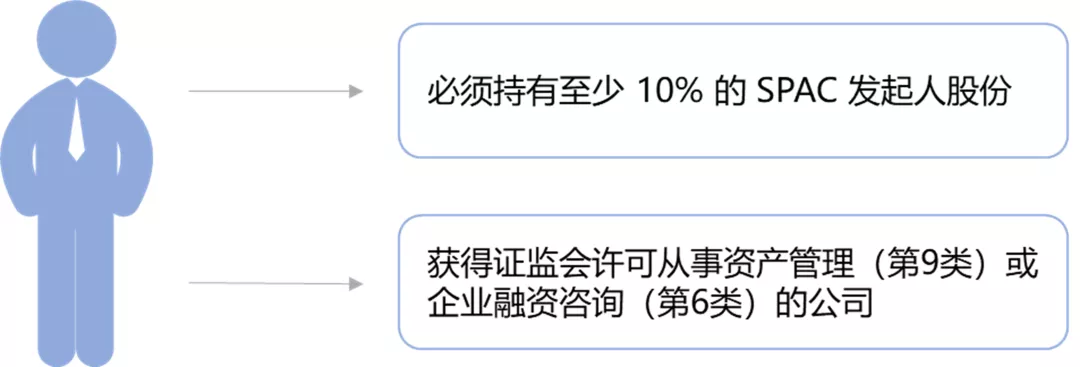

03.SPAC发起人 SPAC发起人将需要满足资格要求。其中值得注意的是,至少一名SPAC发起人必须持有至少10%的SPAC发起人股份,且是获得证监会许可从事资产管理(第9类)或企业融资咨询(第6类)的公司活动,可以根据具体情况授予豁免。 在进行发起人的适格性审查时,港交所会考虑公司的过往记录(包括投资管理和 SPAC发起人经验)、品格和诚信。 香港交易所要求SPEC发起人在连续至少三个财政年度内管理平均集体价值至少为80亿港元的资产,或在香港担任高级管理职位(例如首席执行官/首席运营官)已是或曾经是恒生指数或同等旗舰指数成分股的上市公司。 在保荐人方面,港交所采用了比原提案中更加宽松的规则。例如,将不会采用原提案中的认股权证份额比例上限和独立于SPAC发起人认股权证的稀释上限,而是采用在满足某些条件的前提下,SPAC还可以向SPAC发起人发行收益权的规则,这些权利可在承继公司达到预定业绩目标后转换为承继公司的普通股。 04.SPAC董事 香港交易所不会要求SPAC董事会的大多数成员由提名他们的SPAC发起人的代表组成,而是要求董事会包括至少两名获得证监会第6类或第9类持牌人(包括一名代表持牌SPAC的董事)发起人)。 05.股东分配及最低募资规模 从上述监管新规则要点可以看出,诚然,香港的规则比其他司法管辖区的规则更为严格,但港交所的首要任务显然在于确保高质量的上市,而不是吸引大量的SPAC IPO。 香港SPAC上市框架的推出是一项可喜的变化,这为投资者和考虑在香港交易所上市的投资者提供了更多选择。 尤其是对于在亚洲具有地理定位的投资组合公司而言,香港De-SPAC提供了一种可行的替代传统退出选择的选择,并具有在当今市场上采用三轨退出策略(即并购、IPO、De-SPAC)的潜力。 - 结 语 - 在市场参与者对港交所新规积极反馈后,新加坡交易所在降低最低市值和认股权证和股票赎回限制后,于本月早些时候公布了其针对SPAC的最终规则。 但是与多年来退出市场多于上市的新加坡不同,香港的IPO数量创下历史新高。 Dealogic的数据显示,2021年新上市的股票达到创纪录的516亿美元,截至2021年底,IPO公司通过港交所上市筹集了共计355亿美元。 SPEC新规为香港资本市场带来了新的活力,作者将持续对港交所上市交易规则进行解读,欢迎关注。 1.《Hong Kong SPAC Listing Framework to Launch in 2022》——KirklandPEN,KIRKLAND & ELLS 2.《Hong Kong's tweaked SPAC regime to launch on Jan. 1》——NIKKEI ASIA 3.《Hong Kong Stock Exchange Implements New SPAC Rules from 1 January 2022》——MAYER | BROWN 免责声明:本文仅为分享、交流、学习之目的,不代表恒都律师事务所的法律意见或对法律的解读,任何组织或个人均不应以本文全部或部分内容作为决策依据,因此造成的后果将由行为人自行负责。